2024 gibt es wieder eine Möglichkeit, durch eine Prämie bis zu 3.000 Euro pro Mitarbeiterin und Mitarbeiter abgabenfrei zu motivieren. Leider ist die Regelung um einiges komplizierter als jene der Teuerungsprämie 2022 und 2023.

Lohngestaltende Vorschrift

Bei der neuen Mitarbeiterprämie – die übrigens vorerst nur für 2024 gilt – muss der gesamte ausbezahlte Betrag auf einer lohngestaltenden Vorschrift beruhen. Bei der Teuerungsprämie der Vorjahre konnten Arbeitgeber eine Prämie bis 2.000 Euro auszahlen, die an keine weitere Voraussetzung gebunden war. Den dritten 1.000-Euro-Betrag konnte man nur ausnutzen, wenn die Zahlung aufgrund einer lohngestaltenden Vorschrift erfolgte.

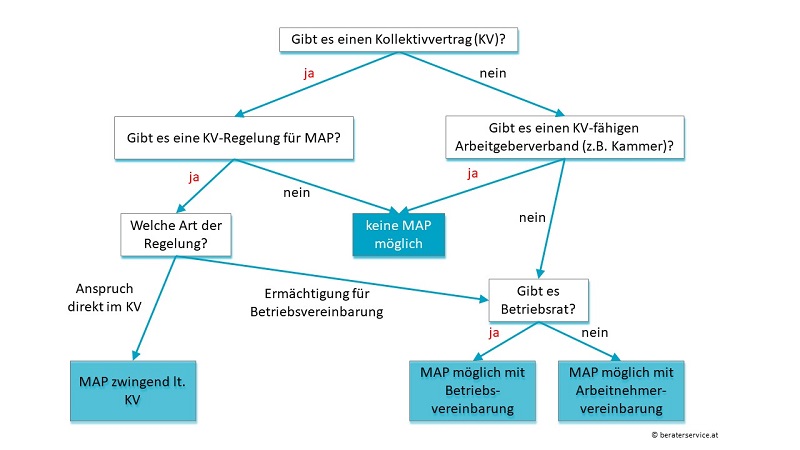

Es ist zu unterscheiden, ob der Arbeitgeberbetrieb einem Kollektivvertrag unterliegt und wenn ja, ob es einen Betriebsrat gibt, da die Mitarbeiterprämie in einer lohngestaltenden Vorschrift vorgesehen sein muss. Folgende Grafik soll einen Überblick über die komplizierte Regelung geben:

Wer kann eine abgabenfreie Mitarbeiterprämie (MAP) gewähren?

Findet sich trotz anwendbarem Kollektivvertrag darin keine entsprechende Regelung zur Mitarbeiterprämie 2024, kann diese nicht abgabenfrei ausbezahlt werden. Das ist der Grund, warum derzeit allerorts eine passende Regelung für den jeweiligen KV ausgearbeitet wird.

In einigen Kollektivverträgen befindet sich bereits eine entsprechende Regelung. Eine Pflicht sehen beispielsweise der KV Spedition und Logistik (bis zu 700 Euro) und KV Telekom-Unternehmen (bis zu 1.500 Euro) vor. Andere Kollektivverträge eröffnen lediglich die Möglichkeit der Zahlung einer Mitarbeiterprämie, wobei es hier unterschiedliche Regelungen hinsichtlich Differenzierung der Höhe nach geben kann.

Auszahlung an alle Arbeitnehmerinnen und Arbeitnehmer

Das Gesetz sieht vor, dass alle in den Genuss der Mitarbeiterprämie kommen müssen. Eine sachliche Differenzierung der Höhe nach (z.B. Vollzeit/Teilzeit-Mitarbeiter) ist erlaubt. Das wurde auch unlängst in einer Fragebeantwortung des Finanzministeriums bestätigt.

Weitere Voraussetzungen

Weiters dürfen eine Mitarbeitergewinnbeteiligung und eine Mitarbeiterprämie in Summe maximal 3.000 Euro betragen. Wird dieser Betrag überschritten, fallen Sozialversicherung, Lohnsteuer und Lohnnebenkosten für den Überschreitungsbetrag an. Die Gewinnbeteiligung ist übrigens nur steuerfrei, Sozialversicherung und Lohnnebenkosten fallen aber im Gegensatz zur Mitarbeiterprämie an.

Weiters muss es sich bei der Mitarbeiterprämie um eine zusätzliche Zahlung handeln, die üblicherweise bisher nicht gewährt wurde. Eine Gehalts- oder eine Prämienumwandlung ist nicht erlaubt.

Die Auszahlung einer Mitarbeiterprämie muss am Jahreslohnkonto/L16 vermerkt werden, daher ist es wichtig, dass Sie die Lohnverrechnung bei Auszahlung einer Mitarbeiterprämie informieren!

Fazit

Wer seine Mitarbeiterinnen und Mitarbeiter abgabenfrei motivieren möchte, muss zuerst in den Kollektivvertrag sehen, ob dies überhaupt möglich ist. Im weiteren Schritt ist die konkrete Formulierung der Vereinbarung notwendig. Wir unterstützen Sie dabei gerne.

Weitere Informationen

Finanzministerium: Mitarbeiterprämie 2024 (Anfragebeantwortung vom 20.2.2024)

Finanzministerium: Mitarbeiterprämie bei Arbeitskräfteüberlassung und kollektivvertraglicher Ermächtigung (Anfragebeantwortung vom 10.1.2024)